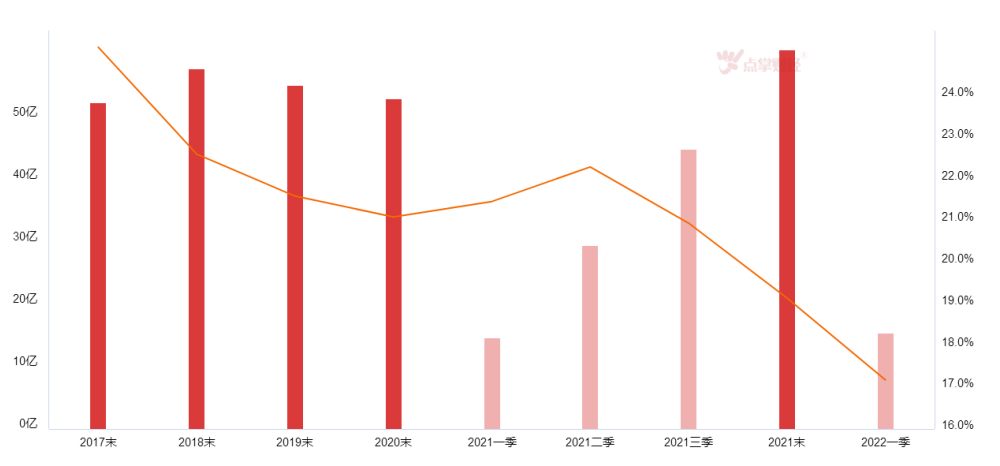

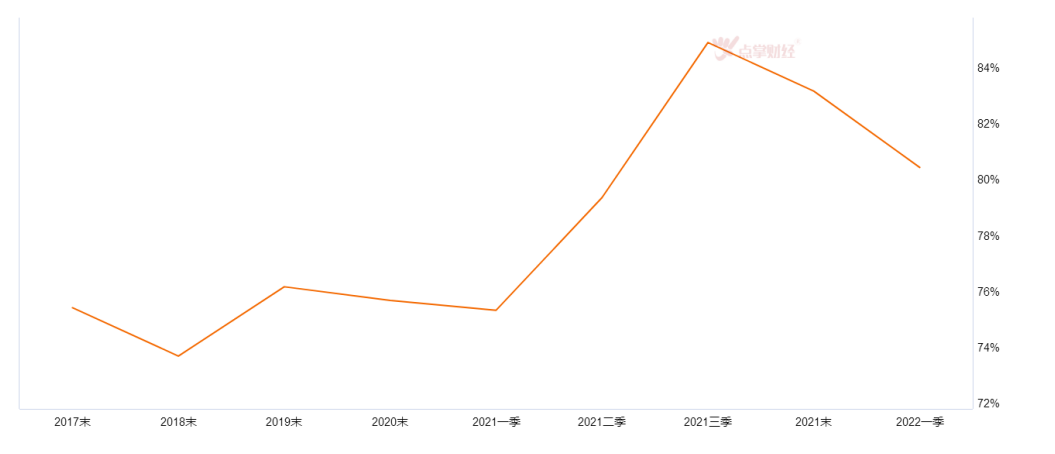

造纸板块收入变化图来源:点掌财经 经营活动现金流指的是企业销售货物或提供服务后获得的现金情况;也是衡量一家企业或行业盈利质量的重要指标,代表的是公司持续造血的能力。阿牛智投大数据显示纸业板块平均经营现金流1.72亿,同比下降-40.75%。可见,造纸板块盈利质量持续走弱。

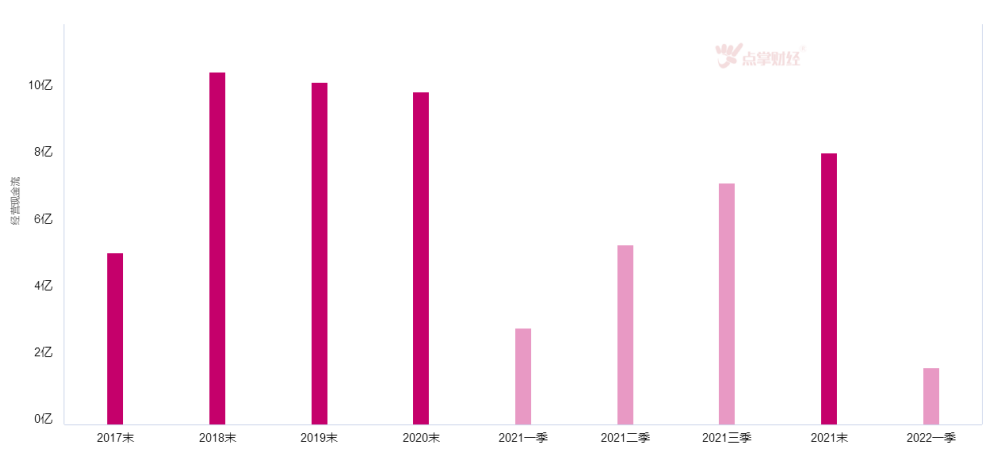

造纸板块收入变化图来源:点掌财经 经营活动现金流指的是企业销售货物或提供服务后获得的现金情况;也是衡量一家企业或行业盈利质量的重要指标,代表的是公司持续造血的能力。阿牛智投大数据显示纸业板块平均经营现金流1.72亿,同比下降-40.75%。可见,造纸板块盈利质量持续走弱。 造纸板块经营活动现金流变化图来源:点掌财经 预收账款可以理解为购买商品的定金。一般来讲,预收账款增长,代表企业产品紧俏,市场供不应求。阿牛智投大数据显示纸业板块平均预收账款1.28亿,同比下降-9.83%。可见,造纸板块产品市场需求并不强烈。

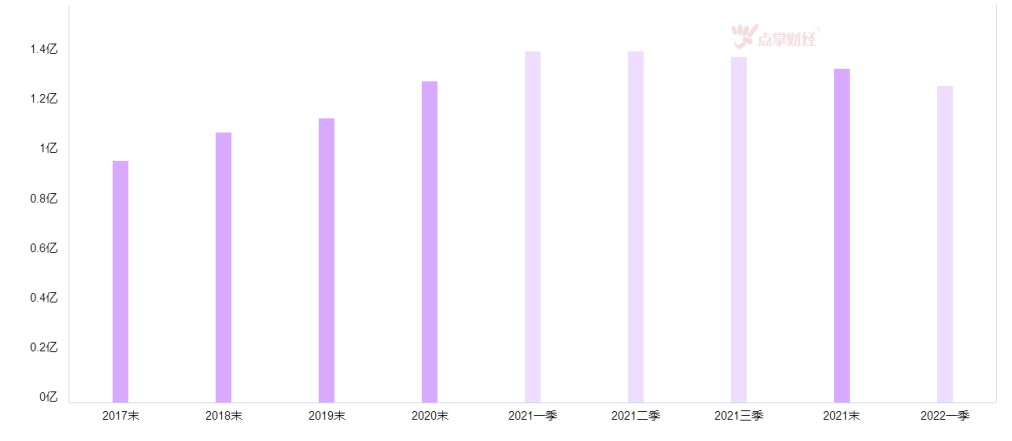

造纸板块经营活动现金流变化图来源:点掌财经 预收账款可以理解为购买商品的定金。一般来讲,预收账款增长,代表企业产品紧俏,市场供不应求。阿牛智投大数据显示纸业板块平均预收账款1.28亿,同比下降-9.83%。可见,造纸板块产品市场需求并不强烈。 造纸板块预收账款变化图

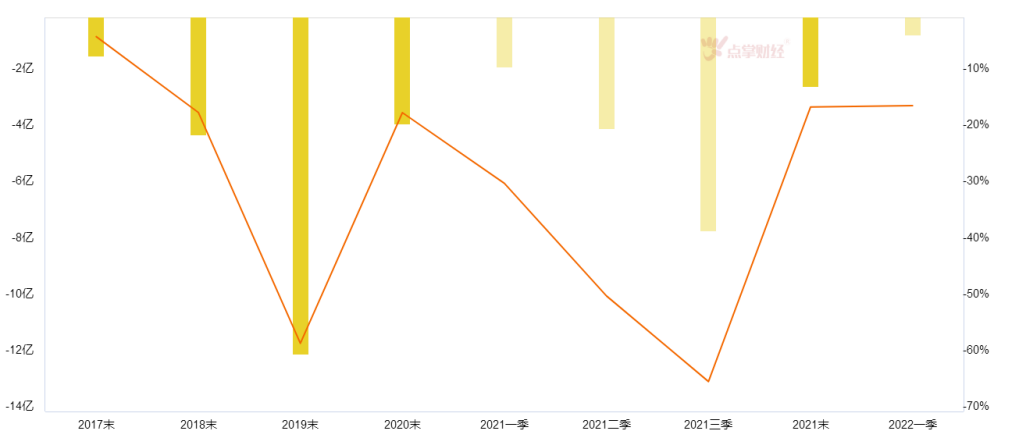

造纸板块预收账款变化图 ST板块净利润变化图

ST板块净利润变化图 ST板块预收账款变化图

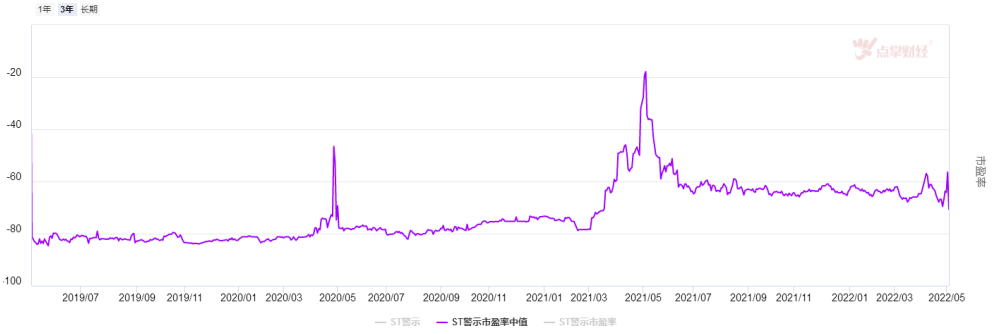

ST板块预收账款变化图 ST板块市盈率变化图来源:点掌财经 随着全面注册制的推行,A股“退出机制”也已成熟,未来会有越来越多的垃圾股会被市场淘汰。因此,ST板块作为退市警示标识的作用是管理层对于普通投资者的保护,大家千万不要再在刀口上舔血,最终受伤的还是各位! 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

ST板块市盈率变化图来源:点掌财经 随着全面注册制的推行,A股“退出机制”也已成熟,未来会有越来越多的垃圾股会被市场淘汰。因此,ST板块作为退市警示标识的作用是管理层对于普通投资者的保护,大家千万不要再在刀口上舔血,最终受伤的还是各位! 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003 本周板块涨跌幅变化图来源:阿牛智投下周盘面展望及操作策略 上文中笔者提到:这波调整将会对前低2863点形成冲击,待恐慌情绪释放之后指数有望迎来阶段性的底部。操作上,在控制仓位的前提下,谨防下周市场仍然存在向下调整的风险。板块方面,笔者认为传统蓝筹方向在市场上寻底过程中会存在较好的超额收益,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险再叠加具有防御属性的消费等一起做好均衡配置,一起做好投资组合及仓位管理。 消费作为拉动经济三驾马车之一的方向,其逻辑在于:下半年政策刺激消费的程度会不断加码,而上半年GDP增速未达到全年目标标准,所以下半年消费方向仍将会有更大的政策刺激;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会,值得投资者逢低关注。

本周板块涨跌幅变化图来源:阿牛智投下周盘面展望及操作策略 上文中笔者提到:这波调整将会对前低2863点形成冲击,待恐慌情绪释放之后指数有望迎来阶段性的底部。操作上,在控制仓位的前提下,谨防下周市场仍然存在向下调整的风险。板块方面,笔者认为传统蓝筹方向在市场上寻底过程中会存在较好的超额收益,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险再叠加具有防御属性的消费等一起做好均衡配置,一起做好投资组合及仓位管理。 消费作为拉动经济三驾马车之一的方向,其逻辑在于:下半年政策刺激消费的程度会不断加码,而上半年GDP增速未达到全年目标标准,所以下半年消费方向仍将会有更大的政策刺激;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会,值得投资者逢低关注。 保险板块市净率估值图

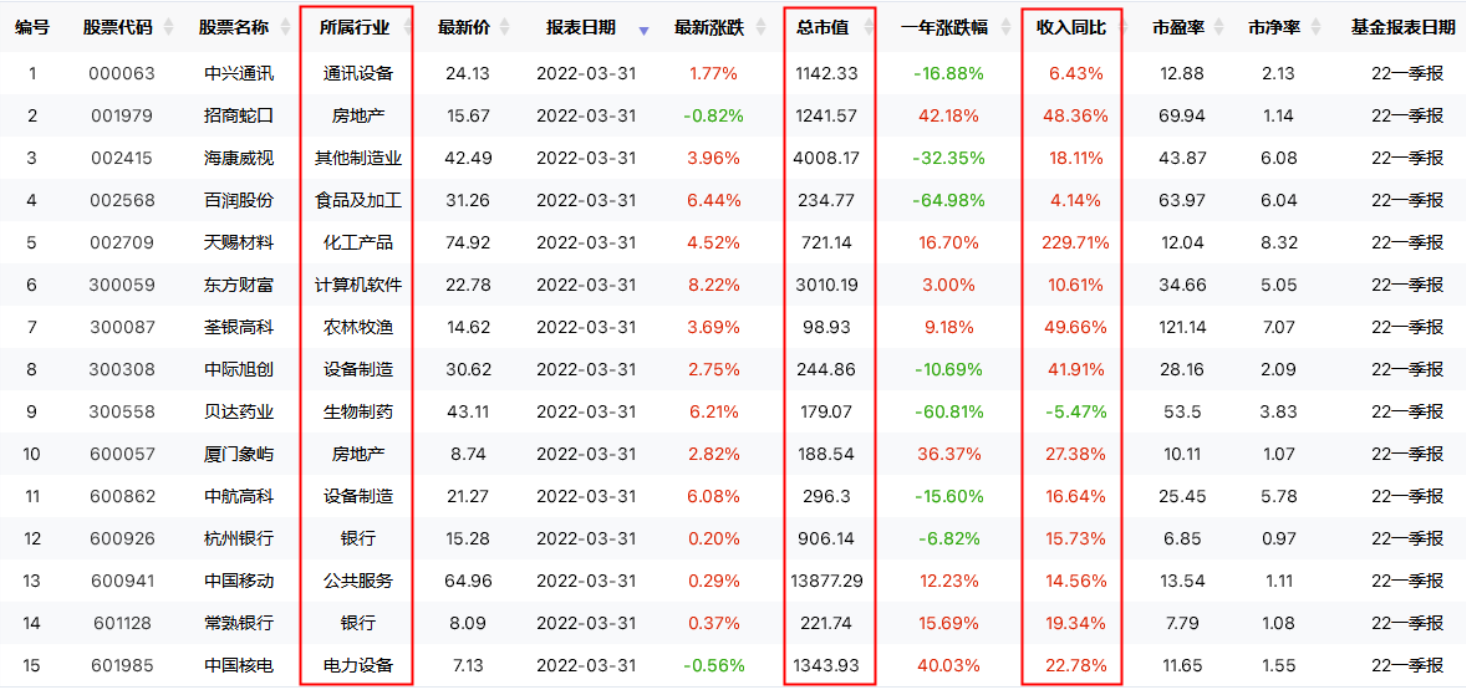

保险板块市净率估值图 头部基金一季度加仓股票部分名单

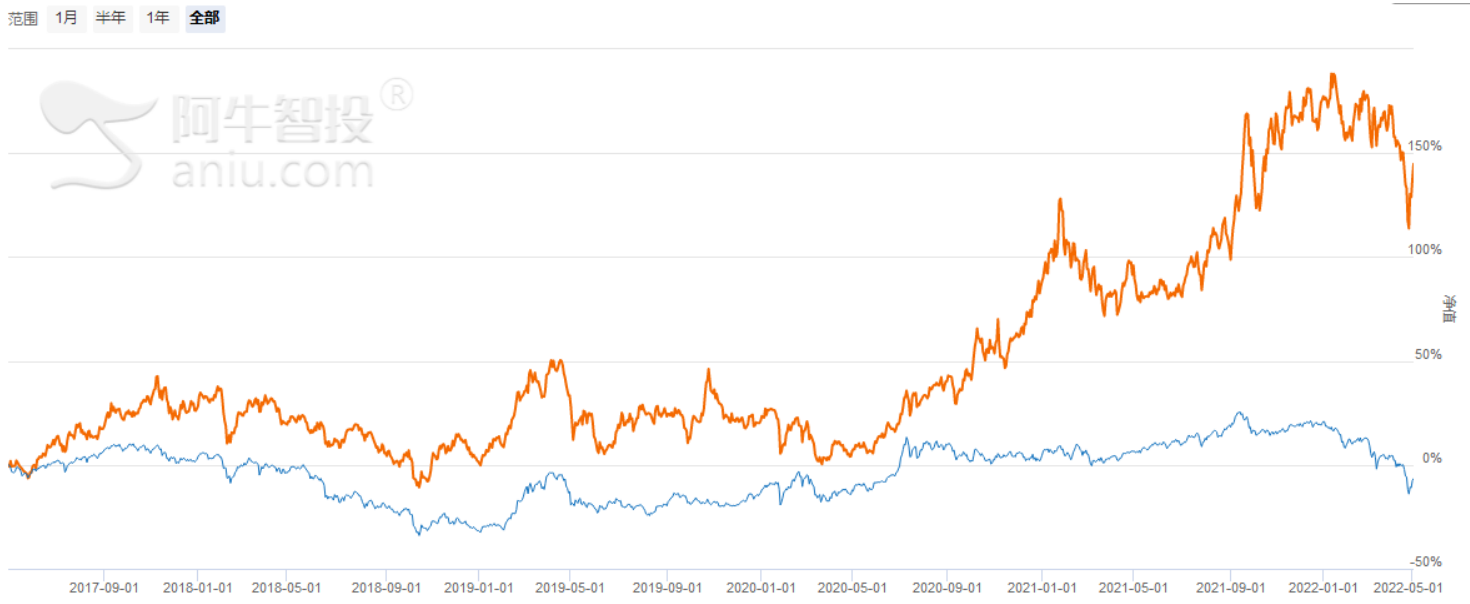

头部基金一季度加仓股票部分名单 优秀基金加仓股回测数据来源:阿牛智投 该策略近3年累计收益率: 144.73%;年化收益率: 19.59%;对标指数收益: -6.62%;跑赢指数: 162.07%;最大回撤: 37.45%;波动率: 33.08%;风险回报率: 0.59。该策略大幅跑赢指数,可见利用这些优秀基金投研团队共同看好大幅加仓的方向投资回报均不错。 综上,优秀的基金往往具备良好的投研投资实力,跟随他们重点调仓加仓的方向不失为一种不错的投资策略。经过自去年12月以来的调整后,很多行业和好公司都出现了好价格,指数未来若筑底成功,这些存在主力逆势加仓的方向(传统行业里中大市值业绩增速稳健增长)不失为投资者应该重点关注的方向。 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎!阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

优秀基金加仓股回测数据来源:阿牛智投 该策略近3年累计收益率: 144.73%;年化收益率: 19.59%;对标指数收益: -6.62%;跑赢指数: 162.07%;最大回撤: 37.45%;波动率: 33.08%;风险回报率: 0.59。该策略大幅跑赢指数,可见利用这些优秀基金投研团队共同看好大幅加仓的方向投资回报均不错。 综上,优秀的基金往往具备良好的投研投资实力,跟随他们重点调仓加仓的方向不失为一种不错的投资策略。经过自去年12月以来的调整后,很多行业和好公司都出现了好价格,指数未来若筑底成功,这些存在主力逆势加仓的方向(传统行业里中大市值业绩增速稳健增长)不失为投资者应该重点关注的方向。 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎!阿牛智投投资顾问:马敏 执业证书编号:A0460621050003 这波调整结束之后指数有望迎来阶段性的底部。但笔者认为今年指数之间的分化仍将持续,今年下半年大机会仅在主板市场中,而创业板将复制16到18年初的持续下行状态。盘面上,本周以房地产、基建为代表投资方向涨幅居前,而上周领涨的纺织服饰板块跌幅居前。

这波调整结束之后指数有望迎来阶段性的底部。但笔者认为今年指数之间的分化仍将持续,今年下半年大机会仅在主板市场中,而创业板将复制16到18年初的持续下行状态。盘面上,本周以房地产、基建为代表投资方向涨幅居前,而上周领涨的纺织服饰板块跌幅居前。 本周板块涨跌幅变化图来源:阿牛智投下周盘面展望及操作策略 上文中笔者提到:在5月份美联储的加息预期对全球市场都会引起较大的波动,A股也再说难免,所以本周低点2863点大概率还会被考验。操作上,在控制仓位的前提下,短期反弹幅度过大的方向要注意仓位控制。板块方面,笔者认为传统蓝筹方向将会成为市场全年的主线,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险、及以建筑工程为代表的大基建相关的行业再叠加近期调整到位的房地产和消费等一起做好均衡配置,一起做好投资组合及仓位管理。 房地产和大基建统称为拉动经济三驾马车的投资,其逻辑在于:管理层再度提及要适度超前开展基础设施投资及房地产政策的边际放松目的都是为了对冲经济下行的压力,而上半年GDP未达到全年目标标准,所以下半年基建和地产方向仍将会有更大的政策刺激。所以大基建板块将会由需求拉动迎来一波中期向上周期,消费同样也是三驾马车之一,逻辑起码可以维持到年底。同时,基建也会拉动上游钢铁水泥的总体需求;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会,值得投资者逢低关注。

本周板块涨跌幅变化图来源:阿牛智投下周盘面展望及操作策略 上文中笔者提到:在5月份美联储的加息预期对全球市场都会引起较大的波动,A股也再说难免,所以本周低点2863点大概率还会被考验。操作上,在控制仓位的前提下,短期反弹幅度过大的方向要注意仓位控制。板块方面,笔者认为传统蓝筹方向将会成为市场全年的主线,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险、及以建筑工程为代表的大基建相关的行业再叠加近期调整到位的房地产和消费等一起做好均衡配置,一起做好投资组合及仓位管理。 房地产和大基建统称为拉动经济三驾马车的投资,其逻辑在于:管理层再度提及要适度超前开展基础设施投资及房地产政策的边际放松目的都是为了对冲经济下行的压力,而上半年GDP未达到全年目标标准,所以下半年基建和地产方向仍将会有更大的政策刺激。所以大基建板块将会由需求拉动迎来一波中期向上周期,消费同样也是三驾马车之一,逻辑起码可以维持到年底。同时,基建也会拉动上游钢铁水泥的总体需求;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会,值得投资者逢低关注。  保险板块市净率估值图来源:点掌财经 感谢大家浏览到最后。最后,祝大家五一节日愉快!!! 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎!阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

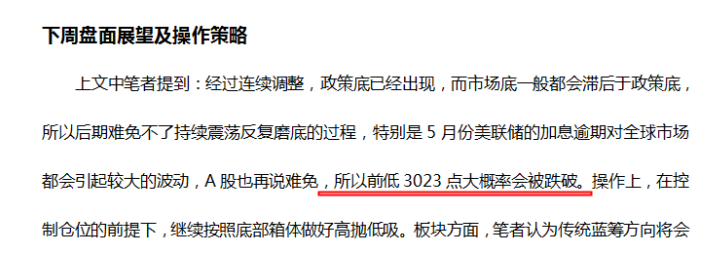

保险板块市净率估值图来源:点掌财经 感谢大家浏览到最后。最后,祝大家五一节日愉快!!! 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎!阿牛智投投资顾问:马敏 执业证书编号:A0460621050003 180基建板块净利润变化图来源:点掌财经 预收账款可以理解为购买商品的定金。一般来讲,预收账款增长,代表企业产品紧俏,市场供不应求。阿牛智投大数据显示180基建板块平均预收账款629.43亿,同比上升25.57%。可见,基建板块产品市场需求处于供不应求状态。

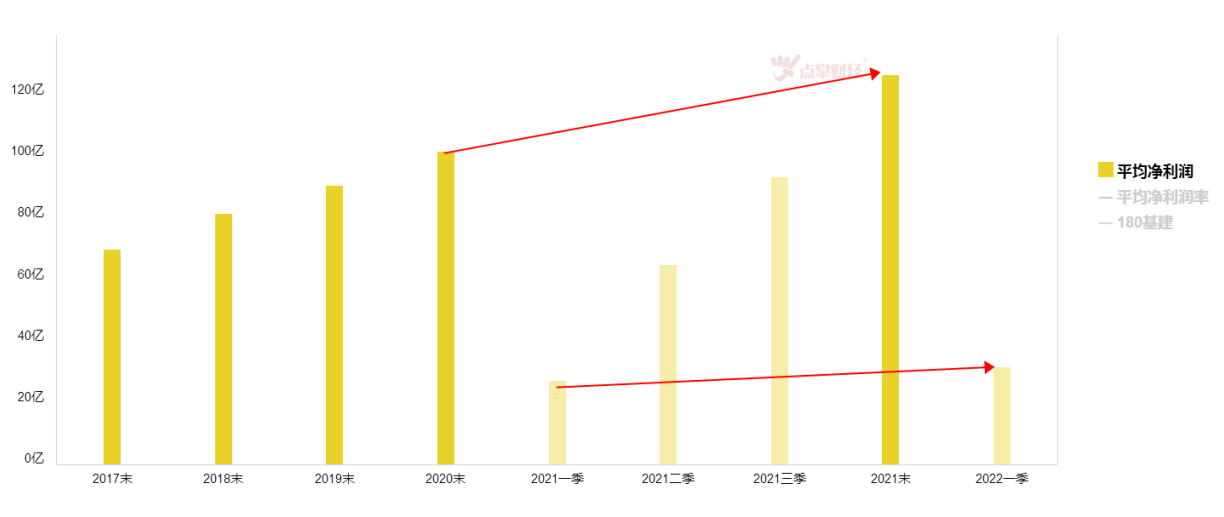

180基建板块净利润变化图来源:点掌财经 预收账款可以理解为购买商品的定金。一般来讲,预收账款增长,代表企业产品紧俏,市场供不应求。阿牛智投大数据显示180基建板块平均预收账款629.43亿,同比上升25.57%。可见,基建板块产品市场需求处于供不应求状态。 基建板块预收账款变化图来源:点掌财经 最后,再看一下基建板块目前的估值水平。阿牛智投大数据显示180基建板块当前市净率中值0.97,长期市净率中值中位数1.61, 长期市净率中值当前分位3%。从分位法来看,目前市盈率中值处于近10年较低分位区间,行业整体估值处于明显低估状态。

基建板块预收账款变化图来源:点掌财经 最后,再看一下基建板块目前的估值水平。阿牛智投大数据显示180基建板块当前市净率中值0.97,长期市净率中值中位数1.61, 长期市净率中值当前分位3%。从分位法来看,目前市盈率中值处于近10年较低分位区间,行业整体估值处于明显低估状态。 基建板块市盈率变化图

基建板块市盈率变化图 半导体板日K线图来源:点掌财经 而从基本面大数据来看,阿牛智投大数据显示半导体板块平均净利润1.26亿,同比上升37.84%,相较于21年末同比20年末净利润增速的100%以上的增长,增速明显放缓。说明目前行业整体景气度持续下降。

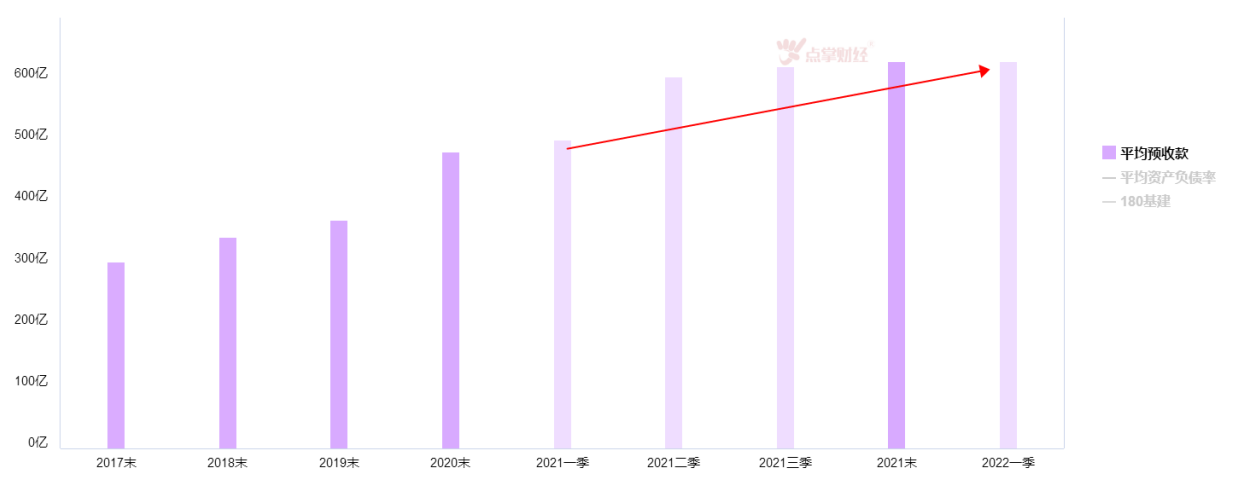

半导体板日K线图来源:点掌财经 而从基本面大数据来看,阿牛智投大数据显示半导体板块平均净利润1.26亿,同比上升37.84%,相较于21年末同比20年末净利润增速的100%以上的增长,增速明显放缓。说明目前行业整体景气度持续下降。 半导体板块净利润变化图

半导体板块净利润变化图 半导体板块市盈率变化图

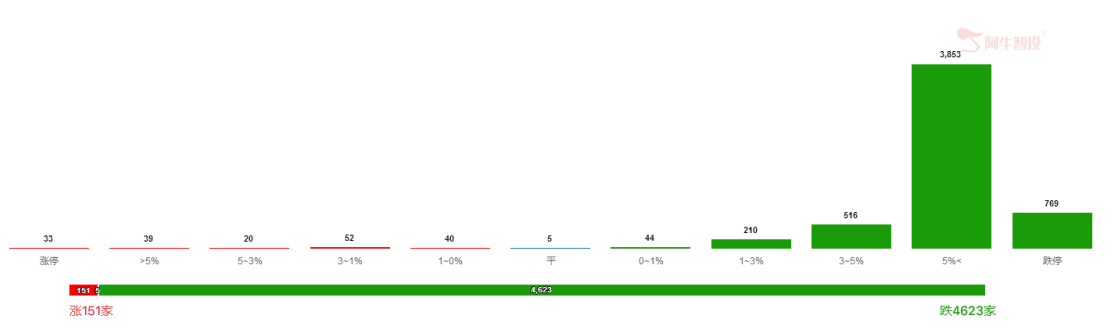

半导体板块市盈率变化图 两市涨跌家数变化图来源:阿牛智投上证指数市盈率低于08年1664点低位 市盈率是衡量指数、板块或者个股便宜与贵的核心指标。笔者发现,上证指数板块当前市盈率11.89, 长期市盈率中位数15.33, 长期市盈率当前分位19%。当前市盈率比2008年1664点13.1倍的市盈率还要低,所以经过今天的大跌上证指数在这个位置向下的空间也非常有限。

两市涨跌家数变化图来源:阿牛智投上证指数市盈率低于08年1664点低位 市盈率是衡量指数、板块或者个股便宜与贵的核心指标。笔者发现,上证指数板块当前市盈率11.89, 长期市盈率中位数15.33, 长期市盈率当前分位19%。当前市盈率比2008年1664点13.1倍的市盈率还要低,所以经过今天的大跌上证指数在这个位置向下的空间也非常有限。 上证指数市盈率变化图来源:点掌财经 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。 风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

上证指数市盈率变化图来源:点掌财经 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。 风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003 本周板块涨跌幅变化图来源:阿牛智投 下周盘面展望及操作策略 上文中笔者提到:经过连续调整,政策底已经出现,而市场底一般都会滞后于政策底,所以后期难免不了持续震荡反复磨底的过程,特别是5月份美联储的加息逾期对全球市场都会引起较大的波动,A股也再说难免,所以前低3023点大概率会被跌破。操作上,在控制仓位的前提下,继续按照底部箱体做好高抛低吸。板块方面,笔者认为传统蓝筹方向将会成为市场全年的主线,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险、券商及以中字头为代表的大基建相关的行业再叠加近期调整到位的房地产和消费等一起做好均衡配置,一起做好投资组合及仓位管理。 房地产和大基建统称为拉动经济三驾马车的投资,其逻辑在于:管理层再度提及要适度超前开展基础设施投资及房地产政策的边际放松目的都是为了对冲经济下行的压力,而上半年GDP未达到全年目标标准,所以下半年基建和地产方向仍将会有更大的政策刺激。所以大基建板块将会由需求拉动迎来一波中期向上周期,消费同样也是三驾马车之一,逻辑起码可以维持到年底。同时,基建也会拉动上游钢铁水泥的总体需求;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会,值得投资者逢低关注。

本周板块涨跌幅变化图来源:阿牛智投 下周盘面展望及操作策略 上文中笔者提到:经过连续调整,政策底已经出现,而市场底一般都会滞后于政策底,所以后期难免不了持续震荡反复磨底的过程,特别是5月份美联储的加息逾期对全球市场都会引起较大的波动,A股也再说难免,所以前低3023点大概率会被跌破。操作上,在控制仓位的前提下,继续按照底部箱体做好高抛低吸。板块方面,笔者认为传统蓝筹方向将会成为市场全年的主线,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险、券商及以中字头为代表的大基建相关的行业再叠加近期调整到位的房地产和消费等一起做好均衡配置,一起做好投资组合及仓位管理。 房地产和大基建统称为拉动经济三驾马车的投资,其逻辑在于:管理层再度提及要适度超前开展基础设施投资及房地产政策的边际放松目的都是为了对冲经济下行的压力,而上半年GDP未达到全年目标标准,所以下半年基建和地产方向仍将会有更大的政策刺激。所以大基建板块将会由需求拉动迎来一波中期向上周期,消费同样也是三驾马车之一,逻辑起码可以维持到年底。同时,基建也会拉动上游钢铁水泥的总体需求;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会,值得投资者逢低关注。 保险板块市净率估值图来源:点掌财经 感谢大家浏览到最后。最后,祝大家周末愉快! 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流!风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎!阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

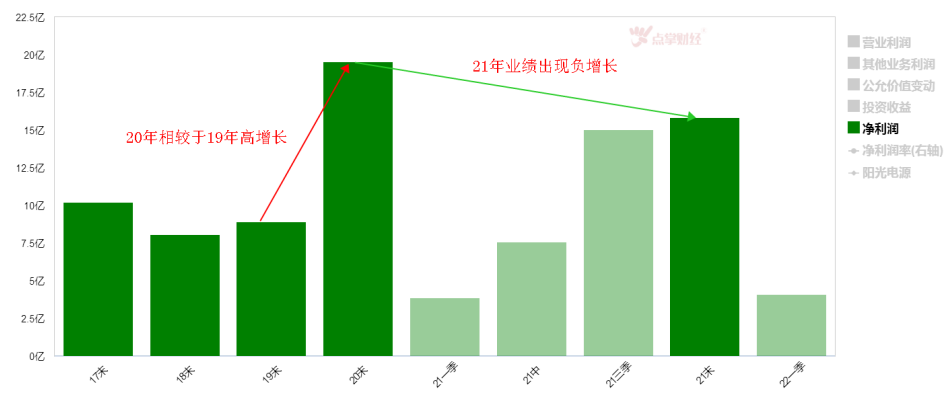

保险板块市净率估值图来源:点掌财经 感谢大家浏览到最后。最后,祝大家周末愉快! 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流!风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎!阿牛智投投资顾问:马敏 执业证书编号:A0460621050003 阳光电源净利润变化图来源:点掌财经 而这其实只是一个缩影,成长赛道方向由于去年业绩增速较快导致今年业绩同比的基数较高,这将使得今年业绩增速大概率会出现大幅放缓甚至负增长的情况出现。拿阳光电源所在太阳能行业来看,目前已经公布一季报的21家公司整体平均净利润1.19亿,同比下降-6.40%。那么太阳能行业以及那些业绩增速放缓的成长赛道都将面临估值的下杀阶段。

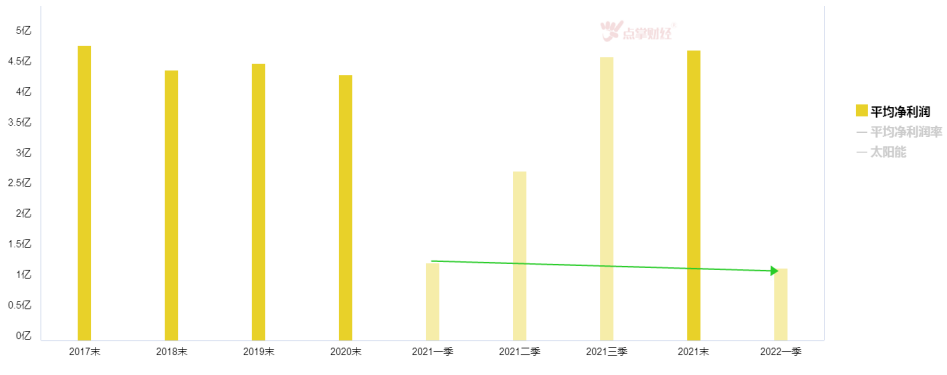

阳光电源净利润变化图来源:点掌财经 而这其实只是一个缩影,成长赛道方向由于去年业绩增速较快导致今年业绩同比的基数较高,这将使得今年业绩增速大概率会出现大幅放缓甚至负增长的情况出现。拿阳光电源所在太阳能行业来看,目前已经公布一季报的21家公司整体平均净利润1.19亿,同比下降-6.40%。那么太阳能行业以及那些业绩增速放缓的成长赛道都将面临估值的下杀阶段。 太阳能行业净利润变化图来源:点掌财经 同样的再拿同为成长逻辑下的半导体板块为例,目前已经公布一季报的7家公司整体平均净利润1.26亿,同比上升38.00%。这相较于21年100%的增速来看出现了大幅的放缓迹象。那么半导体板块同样会面临那些业绩增速放缓而面临估值下杀的窘境。

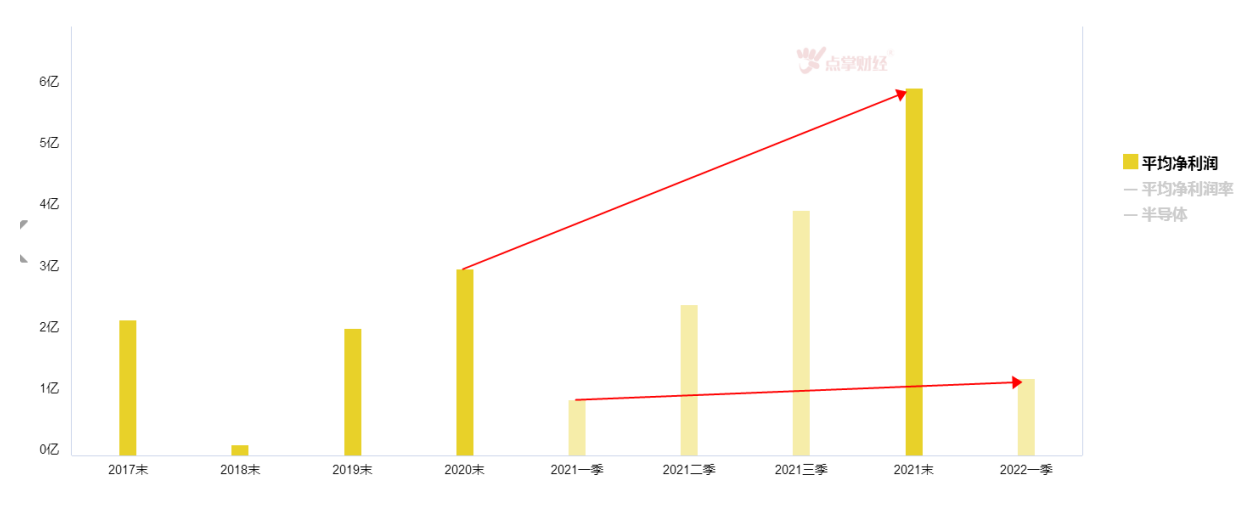

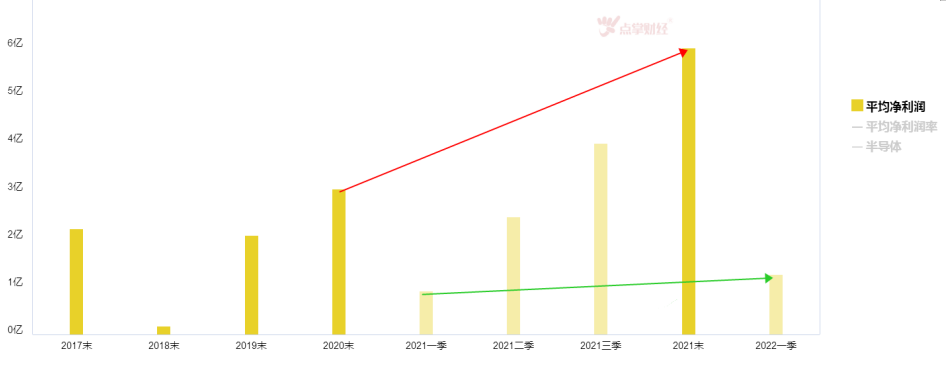

太阳能行业净利润变化图来源:点掌财经 同样的再拿同为成长逻辑下的半导体板块为例,目前已经公布一季报的7家公司整体平均净利润1.26亿,同比上升38.00%。这相较于21年100%的增速来看出现了大幅的放缓迹象。那么半导体板块同样会面临那些业绩增速放缓而面临估值下杀的窘境。 半导体行业净利润变化图

半导体行业净利润变化图

暂无数据